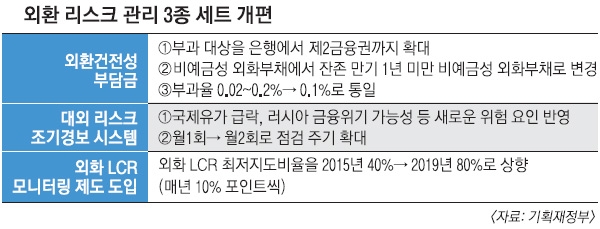

‘리스크 관리 3대 개선안’ 내용

정부는 오는 7월부터 은행에만 부과하던 ‘외환건전성 부담금’을 여신전문금융사(카드·리스·할부 등)와 증권사, 보험사 등 2금융권까지 확대한다. 부담금 요율도 0.1%로 통일하기로 했다. 금융권 전체로는 연간 2억 달러(약 2200억원)를 부담할 것으로 추정된다.

금융업권별로 대외 리스크를 강화하기 위해 외환건전성 부담금을 은행뿐 아니라 여신전문금융사와 보험사, 증권사로 확대하기로 했다. 비은행권은 일정 규모 이상의 외채를 보유한 기관에 먼저 부과하고 단계적으로 대상 범위를 확대할 방침이다. 정부는 은행 중 외화부채 규모가 가장 작은 곳이 1400만 달러 수준이어서 부담금 부과 기준을 1000만 달러 이상으로 검토하고 있다. 이럴 경우 국내 은행은 모두 적용되며 외은지점은 38곳, 여신전문금융사 12곳, 증권사 26곳, 보험사 17곳이 해당된다.

부담금 산정 방식도 바뀐다. 모든 비예금성 외화부채에 부과되던 부담금을 잔존 만기 1년 미만의 비예금성 외화부채에 단일 요율 0.1%를 부과할 계획이다. 다만 인센티브 차원에서 각 금융기관 부채의 가중평균 만기에 따라 할인 요율을 차등 적용하는 방안을 도입한다. 예컨대 가중평균 만기가 2년 이상이면 0.02%포인트를 할인하고, 3년 이상이면 0.03%포인트를 깎아 주는 방식이다. 납부 통화는 현행대로 달러화 납부를 원칙으로 하되 외화 유동성이 악화되면 원화 납부도 허용하기로 했다. 또 대외 리스크에 대한 조기경보 시스템도 개선한다. 유가 하락 등 예전에는 위험으로 인식하지 못했던 요인들을 새롭게 반영하고 점검 주기도 매월 한 차례에서 두 차례로 늘린다. 이와 함께 주요 통화별 LCR(유동성 위기 상황에서 1개월간 순현금 유출액 대비 고유동성 자산)을 외화 유동성 모니터링 지표로 도입하기로 했다. 정부는 외화 LCR에 대한 최저 지도 비율을 올해 40%에서 2019년까지 80%로 높일 계획이다.

업계는 정부 방침에 마뜩잖아하면서도 큰 영향이 없을 것으로 보고 있다. 카드업계 관계자는 “실적에 크게 타격을 주는 정도는 아니다”라면서 “외화 차입을 많이 하는 금융사는 영향을 받을 수 있겠지만 카드사들은 자금 조달을 대부분 회사채로 해서 문제가 없을 것”이라고 말했다.

세종 김경두 기자 golders@seoul.co.kr

서울 이유미 기자 yium@seoul.co.kr

2015-02-07 13면

Copyright ⓒ 서울신문 All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지